建材6月月报:6月原料拖累成材,7月宏观大会支撑黑色-凯发kf

2024-06-28 16:42:15 来源:富宝资讯

富宝资讯6月28日消息:

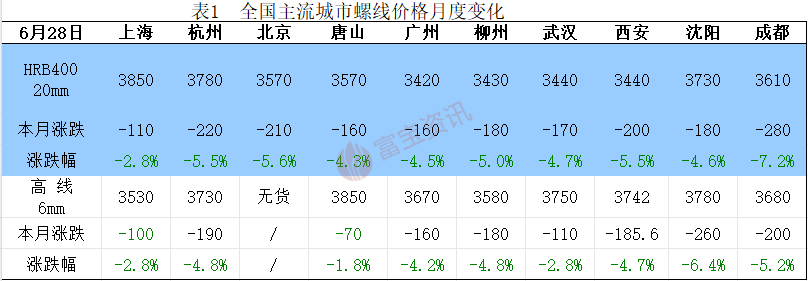

核心提示:6月线螺价格震荡偏弱,市场成交不佳,华东市场较5月跌幅100-220,华北西北地区跌幅150-220,华南华中地区跌幅100-180,东北区域跌幅180-260,西南地区跌幅180-280。

【内容提要】

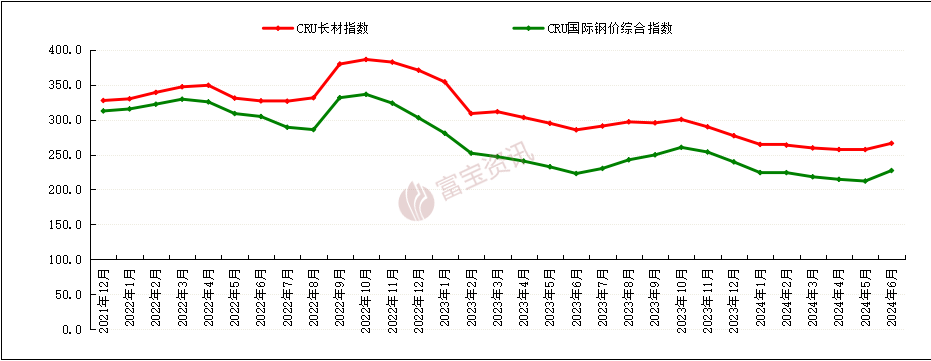

◆6月国际钢市震荡走势

◆6月钢材价格偏弱运行

◆本月成交量数据波动幅度较大

◆期货市场分析

◆7月行情展望

一、国际市场概述

本周,亚洲地区钢材价格普遍下跌,中东和独联体地区保持稳定。亚洲地区,中国板材报价整体走弱,成交低迷。中厚板延续疲软态势,询盘较少,成交不及热卷。长材价格小幅下跌,成交较弱。钢坯 报价持续走弱;越南市场钢材整体需求改善不大,长材和热卷报价维持平稳,中板成交不多。受欧盟配额限制,热卷和线材出口减少。地区正值雨季,钢材运输受到影响;菲律宾目前钢坯库存水平不高,补库预期仍存。印度热卷市场冷清,库存较低,需求放量不明显。黑海地区,俄罗斯方坯价格维持稳定,较亚洲地区更有竞争力,但成交未见转好。伊朗方坯市场出口运行缓慢,钢价触底后保持稳定,受高温影响,钢材产量下滑。土耳其螺纹钢价格 保持稳定,进口废钢价格不变,市场保持坚挺。

二、国内市场动态

1.国内区域均价以及各大主流城市报价

本月钢材价格偏弱运行,钢材市场进入传统淡季,全国大部分区域受到高温暴雨影响,需求逐步减弱,市场信心不足,成交难有放量,基本面来看,市场库存出现垒库,供需矛盾逐步累积,原料端尚有支撑,信息面多空交织,考虑到7月中央政治局会议的召开对市场有一定提振,预计7月钢价先强后弱。

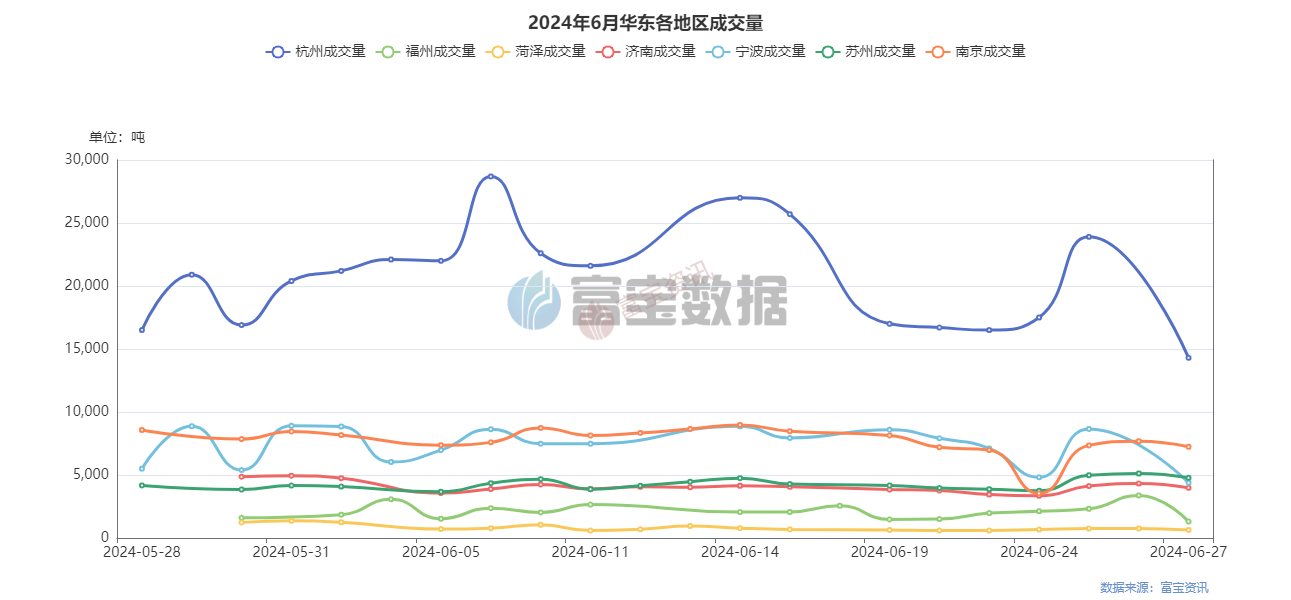

2.华东地区出货量统计分析

从下图成交量表来看,本月华东地区成交量数据整体波动幅度频繁,盘面整体震荡走弱,需求释放的连续性较差,现货基本面需求持续疲弱,成交难以跟进,商户心态多谨慎,近期高位雨水天气影响出货,总体需求受限,多按需成交为主。

3.下游需求分析

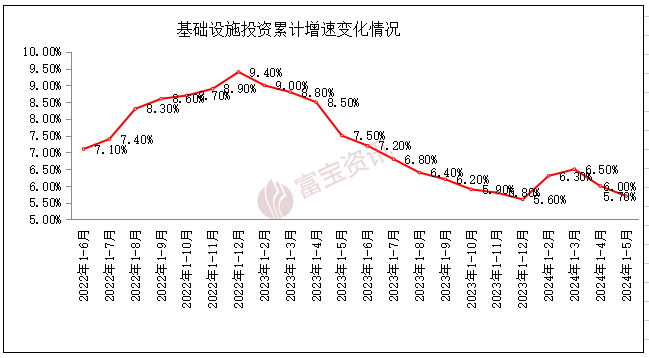

1、基建领域

据国家统计局凯发kf官网,2024年1—5月份,全国固定资产投资(不含农户)188006亿元,同比增长4.0%,其中,民间固定资产投资97810亿元,同比增长0.1%。从环比看,5月份固定资产投资(不含农户)下降0.04%。

分产业看,第一产业投资3565亿元,同比增长3.0%;第二产业投资62881亿元,增长12.5%;第三产业投资121560亿元,与去年同期持平。第二产业中,工业投资同比增长12.6%。其中,采矿业投资增长17.7%,制造业投资增长9.6%,电力、热力、燃气及水生产和供应业投资增长23.7%。第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长5.7%。其中,铁路运输业投资增长21.6%,航空运输业投资增长20.1%,水利管理业投资增长18.5%。

分地区看,东部地区投资同比增长3.7%,中部地区投资增长4.1%,西部地区投资增长0.2%,东北地区投资增长5.5%。

分登记注册类型看,内资企业投资同比增长3.8%,港澳台企业投资增长6.6%,外商企业投资下降15.4%。

从以上数据可以看出在制造业高端化、智能化、绿色化稳步推进的带动下,制造业投资较快增长。增发国债项目抓紧开工建设,保障了基础设施投资平稳增长。从近期看,下阶段有利于投资稳定增长的因素在逐渐增多。一方面,要素保障不断强化;另一方面,政策支持持续增强。中央预算内投资下达和专项债发行加快,重大项目建设加快,重点领域投资加速,都在为投资增长不断提供新的动力。

2、房地产市场

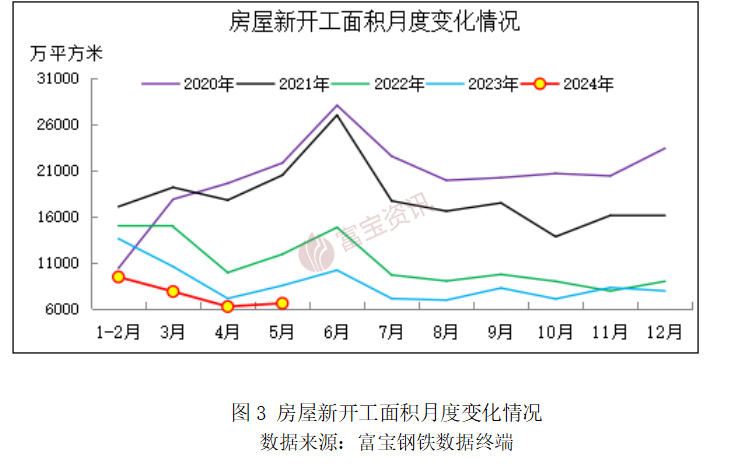

据国家统计局凯发kf官网,1—5月份,全国房地产开发投资40632亿元,同比下降10.1%;其中,住宅投资30824亿元,下降10.6%。1—5月份,房地产开发企业房屋施工面积688896万平方米,同比下降11.6%。其中,住宅施工面积481557万平方米,下降12.2%。房屋新开工面积30090万平方米,下降24.2%。其中,住宅新开工面积21760万平方米,下降25.0%。房屋竣工面积22245万平方米,下降20.1%。其中,住宅竣工面积16199万平方米,下降19.8%。

1—5月份,新建商品房销售面积36642万平方米,同比下降20.3%,其中住宅销售面积下降23.6%。新建商品房销售额35665亿元,下降27.9%,其中住宅销售额下降30.5%。5月末,商品房待售面积74256万平方米,同比增长15.8%。其中,住宅待售面积增长24.6%。

1—5月份,房地产开发企业到位资金42571亿元,同比下降24.3%。其中,国内贷款6810亿元,下降6.2%;利用外资11亿元,下降20.3%;自筹资金14816亿元,下降9.8%;定金及预收款12584亿元,下降36.7%;个人按揭贷款6191亿元,下降40.2%。

从以上数据可以看出,二季度开发投资额虽有止跌态势,但是累计同比降幅连续三个月扩大,一方面是新开工增速仍然保持在低位,对开发投资的拉动影响有限,另一方面,土地市场的走弱甚至核心城市降温也对开发投资形成拖累。二季度,整体市场延续弱复苏走势,销售面积、金额同比降幅持续收窄。在“保交楼”政策推动下,加之目前地方收储在即,主要针对已竣工未售现房项目,预期也将刺激房企加快工期,因而预计三季度竣工面积仍有支撑,整体同比降幅也将稳步收窄。

3、全国主流城市周库存统计分析

6月份全国建材价格整体大幅下行,而全国建材在本月的库存持续垒库。据富宝统计,全国建材在今年5月31日的总库存为1127.88万吨,6月27日升高到了1155.27万吨,月环比增幅2.43%;去年6月底的水平是1006.09万吨,年同比增幅14.83%。特别是6月最后一周,全国螺线需求整体下降、产量大幅回升、库存加速垒库,整体供需矛盾明显加剧。拿螺纹来说,本周螺纹钢表观消费242.87万吨,周环比增加0.03万吨;本周全国螺纹钢产量252.1万吨,周环比增加14.66万吨;本周35城螺纹社库库存量595.59万吨,周环比增加5.31万吨;实际螺纹厂库库存为212.57万吨,周环比增加3.92万吨。目前宏观氛围偏弱,南方暴雨持续,淡季需求低迷,同时,本周日均铁水产量239.4万吨,较上周回落0.5万吨,铁水基本已经见顶,成本支撑有限,不过,短期铁矿石抗跌,后期钢厂利润压缩下检修将趋增,需求淡季疲弱难改,库存或持续垒库。后期继续关注7月份三中全会政策利好。

三、期货市场分析

6月,期螺走势主基调是震荡下行,本月第一个交易日,主力2410跌50,跌幅1.35%,来了一个开门绿。到了中旬,在3600关口附近(5月17日小反弹起点)震荡整理,下旬,继续下走,低见3522。最终,月线收跌162点,跌幅4.37%,报3544。基本面来看,据中钢协数据,6月上旬,全国日产粗钢293.62万吨、环比增长2.32%,中旬,日产粗钢286.95万吨、环比下降2.27%,但仍在高位。6月份钢材价格下跌,不过,刚开始的下跌,对高炉钢厂利润影响不大,因焦炭两连降,铁矿石期货跌幅大于成材,钢厂仍有利润,但随着钢材价格继续下跌,而钢材产量高位,铁矿石明显抗跌,焦炭26日实现第一轮提涨落地,涨幅为50-55元/吨,钢厂利润明显下滑。在价格低洼区域,如福建,钢厂亏损加大,开始错峰生产,或转生产钢坯,预计6月下旬产量继续下降。而从需求端来看,6月是传统淡季,而今年天气因素干扰较大,不少区域遭遇严重雨季,广西、广东、南宁、福建、浙江、重庆、湖南、安徽、江西等普降大雨,尤其是广西区域,长期雨季,严重制约需求,当地经销商均积压不少库存。总体来说,6月份,供需矛盾加大,期螺价格承受的压力逐渐加大。

展望7月份,15日-18日将召开三中全会,目前,未收集政策改变的信号,目前的政策依然是追求高质量发展。6月份的下跌,我们收集到一个信号,21日,空单大举加仓,多增60979,空增94833,单日加仓近10万手,这是一个异动信号。年初那轮下跌,出现过2次,单日空头加仓10万手,随后行情扭转,呈现出,一鼓作气再而衰三而竭的规律。我们继续收集信号,收集更多止跌信号。我们预计7月份会是震荡探底走势,支撑位3450。

四、下月行情展望

6月份以来,受需求释放表现不佳和原料下跌拖累,钢价整体延续5月份偏弱走势。近日,降息预期的落空,市场迎来消费淡季,供需矛盾加剧。长三角地区入梅,福建、山东及山西等地陆续传出限产消息的影响,多空博弈愈发激烈。南方进入梅雨季,北方处于高温干旱天气,终端施工受到一定影响,刚需有所下降,加之期货盘面震荡,影响市场心态,投机需求量也有一定下滑。从近期全国主流贸易商成交量也可以看出,6月以来,除个别成交日达到16万吨左右外,多数成交日水平在11万吨左右,处于相对较差水平。宏观方面,近期宏观利好政策不断释放,多地例如苏州、北京等地针对房地产出台购房政策,自然资源部也在研究如何盘活利用已出让未开发土地的政策,7月召开的会议也有一定宏观预期,加之地方债加速发行将逐步形成一定实物工作量,因此需求端或将有一定支撑,但步入传统淡季,需求明显恢复恐存在一定难度。在此背景下,钢厂生产积极性提升难度较高,恐继续维持低量生产。螺废差持续收窄,电弧炉钢厂成本压力凸显,废钢到货量减少、供应下降,加之建材需求表现一般、价格偏弱,因此钢厂后续或继续调整排产计划,降低生产量乃至停炉检修,今年以来,本身基建、房建类项目数量一般,连日多雨影响工地终端施工,工地端产废量自然下降,而制造业端pmi近几个月在50%以下徘徊,显示出制造业生产量相对一般,综合来看,供需平衡情况下7月整体预期好转,螺纹现货价格或稳定在3550-3650之间。

富宝资讯免责声明:

富宝资讯始终追求信息的准确性和内容的客观公正性,但并不保证其是否需要进行必要变更。我们提供的信息仅供客户在决策时作为参考,并不构成对任何具体决策的直接建议。客户在做出任何决策时,应基于自身的独立判断,而不应完全依赖本报告。富宝资讯对于客户基于本报告所做的任何决策不承担任何责任。

本报告为富宝资讯所有,属于非公开资料,仅限于富宝资讯的注册客户内部使用。若需引用或传播本报告内容,请通过联系凯发kf(电话0510-85385850)获取书面授权。任何未经富宝资讯书面授权的使用、传播、复制或违背本报告原意的行为,富宝资讯将保留追究其法律责任的权利。

历史数据查询

: | | |

: | | | |

: | | |

: | | |

: | |

: | | |

: | | | |

旗下网站: | 凯发kf | | | | | | | |

| | | | | | | | |

增值电信业务经营许可证沪b2-20120013 全国免费服务热线: 400-886-0990

富宝资讯凯发kf的版权所有 凯发kf copyright ©1997-2012