建材4月月报:焦炭五轮提降,钢厂利润承压,节后或有反转?-凯发kf

2023-04-28 18:46:01 来源:富宝资讯

核心提示:供给端铁水产量预期回落,且铁水有向板材转移动向,原料负反馈持续演绎,成本端有继续塌陷概率,叠加消费旺季末尾,预期需求亮点不足。

【内容提要】

◆4月国际钢市震荡偏弱运行

◆4月整体钢价呈现下跌趋势

◆本月螺纹钢钢厂利润依旧亏损严重,线材逐渐亏转盈利

◆4月华东成交量整体偏弱

◆4月库存小幅增长

◆4月行情展望

一、国际市场概述

4月国际钢市震荡偏弱。国外市场,美国3月钢铁进口量为261万吨,环比增长14.2%;成品钢材进口量为191万吨,环比增长9%。1-3月,钢铁进口量为751万吨,同比下降11.5%;成品钢材进口量为566万吨,同比减少14.5%。土耳其国内及出口市场的螺纹钢价格延续跌势,成品材需求冷清,带动进口价格下跌,在国内需求不佳以及价格下跌的情况下,土耳其积极寻求出口机会,但近期未听闻大批量螺纹钢出口订单。国内市场,目前行情弱势,市场商家信心不足,操作意愿不强,多低库存运行,多地钢厂密集减产检修政策下,产量出现了下降,且北方钢厂联合维稳市场,目前来看效果有限,还需要持续观察,本周五一节前终端备货预期落空,仅少量刚需采购为主,但钢材供需矛盾随着价格大幅下跌已有所缓解,钢厂减产的逻辑使得原材料价格依旧承压,中共中央政治局召开会议,分析研究当前经济形势和经济工作,国内宏观面仍有支撑,但近期国外宏观波动加剧,且节后有美联储加息预期。综合考虑,预计下月市场震荡偏弱格局。

二、国内市场动态

1.国内区域均价以及各大主流城市报价

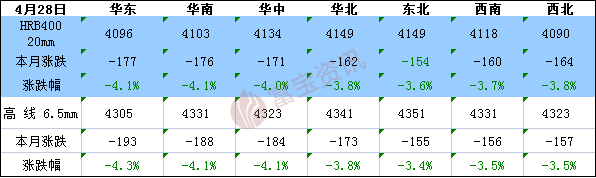

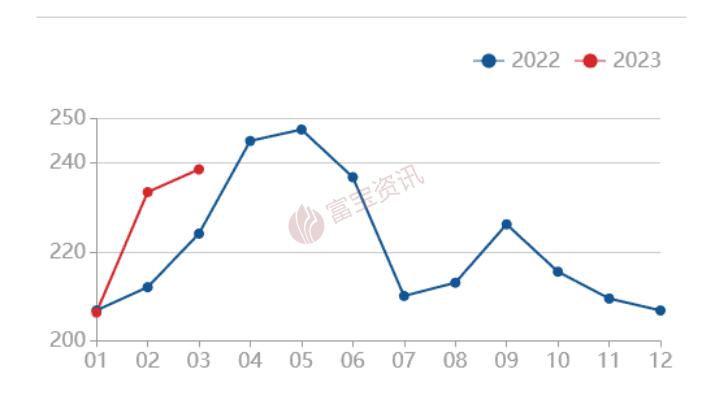

本月钢材价格呈现偏弱下调趋势,整体先强后弱,各方利空消息主导,华东区域下跌170-200,华南区域全月跌170-180,华中区域跌170-185,华北区域跌160-170,东北价格跌150-160,全国均价下跌140-220,本月价格下跌原因主要是成本端塌陷以及期货盘面走势不佳,旺季需求不旺导致。

表1 、七大区域螺线价格月度变化

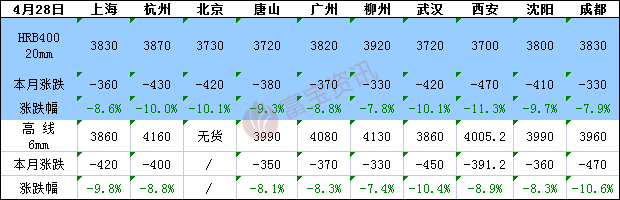

表2 、全国主流城市螺线价格月度变化

2.成本分析

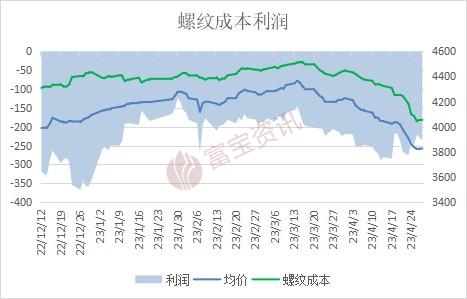

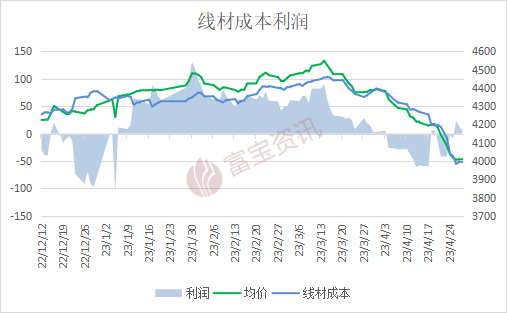

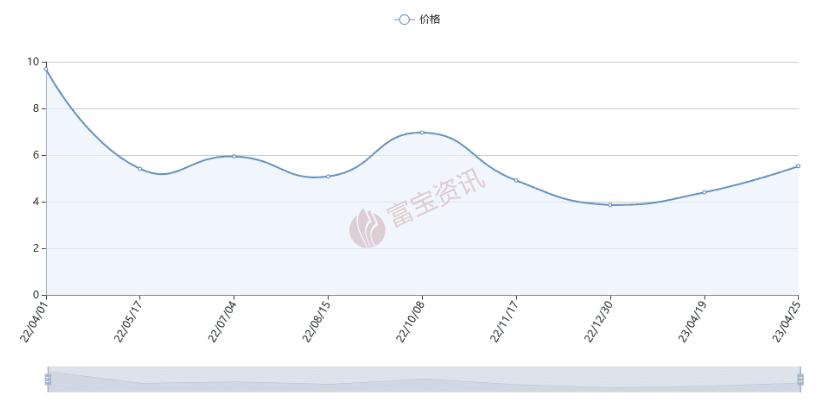

本月螺纹钢钢厂利润依旧亏损严重,线材逐渐亏转盈利,据富宝成本母性测算,截止2023年4月28日,国内中小钢企20mm三级螺纹钢亏损236元/吨,较3月末(-220)亏损增多16元/吨,8-10mm高线盈利6元/吨,较3月月末(3)利润减少了3元/吨。近期螺纹钢跌势明显,钢厂逐渐亏损严重,全国钢厂自发性密集性减产,近期螺纹钢产量出现小幅下滑,受制于局部性减产、亏损、粗钢平控政策的影响,基本确定铁水日均产量鉴定,后期回落为大概率。目前成材和原料共振下跌,两者相互负反馈,焦炭第五轮提降已快速落地,铁受国内政策面关注价格仍有压力,钢材价格或仍有下行预期,随着减产力度的加大,预计5月钢厂亏损程度或有所缓解。

资料来源:富宝资讯

资料来源:富宝资讯

3、产能及产量分析

2023年3月,全国生产粗钢9573.0万吨、同比增长6.90%,日产308.81万吨/日;生产7807.0万吨、同比增长7.30%,日产251.84万吨/日;生产钢材12725.0万吨、同比增长8.10%,日产410.48万吨/日;1-3月,全国累计生产粗钢2.62亿吨,同比增长6.10%,累计日产290.62万吨;生产生铁2.20亿吨、同比增长7.60%,累计日产244.26万吨;生产钢材3.33亿吨、同比增长5.80%,累计日产369.54万吨。

2023年3月,重点统计钢铁企业共生产粗钢7393.69万吨、同比增长7.03%,日产238.51万吨、按同口径相比增长1.97%(本月统计样本新增三家企业);生产生铁6451.65万吨、同比增长7.80%,日产208.12万吨、按同口径相比增长0.28%;生产钢材7274.99万吨、同比增长7.48%,日产234.68万吨、按同口径相比增长2.32%。1-3月,重点统计钢铁企业累计生产粗钢2.05亿吨、累计同比增长6.98%,粗钢累计日产227.83万吨;累计生产生铁1.82亿吨、累计同比增长9.14%,生铁累计日产203.09万吨;累计生产钢材1.99亿吨、累计同比增长7.09%,钢材累计日产222.11万吨。

4、华东地区出货量统计分析

华东地区成交量统计图

本月华东成交量数据展示一般,受盘面影响,大部分时间出货较差,结合下游的买涨不买跌的惯性,本月基本跌多涨少。四月下旬由于钢铁的大幅下,导致了钢厂的亏损,各地钢厂开始减产检修,舒缓了市场的部分压力,但由于原料的几轮下跌,抑制了螺纹的上涨,且短期的反弹修复也不具备长久性。综合来看,长期依旧看震荡偏弱。

5、下游需求分析

高供应、弱需求格局未改,预计钢材价格将偏弱运行。1)截止4月25日,全国水泥出库量598万吨,环比下降8.49%,年同比下降18.02%,需求下降较为明显。目前基建需求已至高位,多地降雨影响房建需求明显下滑,农忙将至民用同步下降。2)据了解,5月有21座高炉计划停检修,涉及产能约7.8万吨/天;有9座高炉计划复产,涉及产能约3.2万吨/天。若按照目前统计到的停复产计划生产,预计5月日均铁水产量240.8万吨/天。3)综合来看,5月铁水降至240.8万吨不足及匹配偏弱的需求,供应压力凸显,预计价格偏弱运行。

6、地产方面

截止4月25日,本周全国水泥出库量598万吨,环比下降8.49%,年同比下降18.02%,需求下降较为明显。目前基建需求已至高位,多地降雨影响房建需求明显下滑,农忙将至民用同步下降。局部地区基建、市政资金略有改善,施工进度有明显分化,但增量有限。

1)基建:冲高回落。基建水泥直供量191万吨,环比下降8.61%,年同比提升19.38%,需求已达到顶峰,后劲不足。多地雨水连绵,影响正常施工进度,出库量断崖式下滑;部分地区基建有所提速,但占比相对较小。

2)房建:下降较为明显。从水泥出库量来看,雨水天气影响,发货量有所下降。资金情况较前期有所好转,市政项目明显增多;多地暴雨,局部有停工现象,房建需求走弱,搅拌站拿货量减少。

3)民用:持续下降。农忙将至,加之多地雨水天气,民用小工程停工较多,门店囤货积极性不高,需求持续下降。

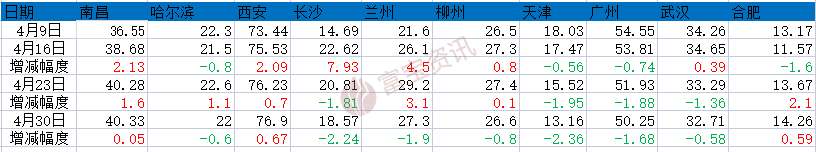

7、全国主流城市周库存统计分析

10个样本城市中,总体来看本月样本城市库存多处于小幅增长状态,受到行情影响,市场内部观望情绪较浓,投机操作较少,钢厂产量在多地多钢厂密集减产检修政策下出现下降,但整体需求受到了房地产建筑开工端改善不足,终端少量采购,多刚需为主,虽目前库存处于小幅增加状态,整体库存处于往年低位,从中钢协的座谈会来看,市场悲观情绪浓厚,焦炭五轮提降,打击了价格情绪,铁水产量当前已上摸理论峰值,后期存下降预期,也将制约原料需求,从而限制成材波动高度,预计短期市场价格难有逆转性好转,大方向仍偏空运行,后续需关注四月政治局会议政策表态。

表3、 全国主流城市周库存统计图

8、钢厂调价分析

4月份钢材现货市场价格弱势下移,跌势难止;4月初市场价格倒挂,厂商存一定挺价意愿,指导价格持稳;而中下旬,焦炭提降落地,原料成本端支撑明显转弱,现货市场信心严重受挫,下游采买谨慎,投机需求寥寥,成交表现十分低迷,市场甚至出现了“抢跑”操作;下月来看,供给方面,受价格下挫以及亏损影响,近日多地钢厂出现自发性减产,加大检修力度,江苏计划对建筑钢材、板卷进行减产,其中4月下半月建筑钢材减产约8万吨,若后期资源减少,能在一定程度缓和市场供需压力;需求方面,房企拿地意愿较弱,地产用钢需求仍然偏弱,市场对后市预期谨慎,投机活跃度明显降低,预计后期需求难有显著改善,综合来看,5月份钢厂指导价格稳中弱调,降幅收窄,密切关注钢厂限产消息所带来的影响。

表4、国内主要钢厂调价4月统计表(单位:元/吨)

三.期货

期螺10低开低走、新低收盘,日k收光脚小阴线,收3660,跌68跌幅1.82%;期卷10收3721,跌60跌幅1.59%。中央政治局今日召开会议,会议强调恢复和扩大需求是当前经济持续回升向好的关键所在,积极的财政政策要加力提效,稳健的货币政策要精准有力,形成扩大需求的合力;要做好保交楼、保民生、保稳定工作,促进房地产市场平稳健康发展,推动建立房地产业发展新模式。国内宏观面仍有支撑,但近期国外宏观波动加剧,且节后有美联储加息预期。今日全国成材涨跌均现、主流偏弱,商家节前采购意愿不强,多以出货为主,假期来临,市场成交氛围一般。原料成本弱势延续,成材供需平衡仍需时间,预计短期内钢价走势偏弱,期螺今晚无夜盘,关注节间市场动态。热卷2310反弹乏力、继续深跌,日k收上影较长的小阴线,收3721,跌60跌幅1.59%。28日全国热轧价格涨跌稳均有,幅度在10-40之间,现货受期货市场影响较大,价格不高,市场成交氛围一般,商家仍以出库为主,假期将至,下游采购意愿偏弱,需求不佳,实际成单量少,预计明日价格持稳观望为主。

四.下月行情展望

供应方面,近期铁水产量高位回落,且受制于局部性减产、低利润、“平控”政策的影响,基本确定的是铁水日均产量见顶,不过同比仍高位。目前而言,钢厂现金流不足,快产快消保证现金流为钢厂重中之重,那么相比停产带来的人员、设备等费用的巨大代价,钢厂不到迫不得已很难减铁水,后期可重点关注品种切换。成本方面,螺纹钢当前成本在3770元/吨附近,对比销售价格,多数钢厂亏损幅度多在100元/吨以内。若亏损幅度扩大至200元/吨以上,且持续一段时间,或激发钢厂的主动减产。需求方面,地产作为拉动消费的主力军依然没有出现复苏迹象,对消费预期而言信心上的打击是必然的,基建方面虽保持较好增速,但资金压力不容小觑,因此来看,预期5-6月份周表观消费难有更好表现,预计将在280-330万吨的范围波动。

综合判断,供给端铁水产量预期回落,且铁水有向板材转移动向,原料负反馈持续演绎,成本端有继续塌陷概率,叠加消费旺季末尾,预期需求亮点不足。因此,整体判断建筑钢材供需压力依然存在,后期重点关注钢厂减产动向,市场寻找新的供需平衡。就价格而言,市场空思路为主,在供需未出现新平衡之前,价格底部仍无法确认,不过考虑到生产端有减产预期,预计价格再跌空间不大,反复震荡寻求支撑或是大概率。

富宝资讯免责声明:

富宝资讯始终追求信息的准确性和内容的客观公正性,但并不保证其是否需要进行必要变更。我们提供的信息仅供客户在决策时作为参考,并不构成对任何具体决策的直接建议。客户在做出任何决策时,应基于自身的独立判断,而不应完全依赖本报告。富宝资讯对于客户基于本报告所做的任何决策不承担任何责任。

本报告为富宝资讯所有,属于非公开资料,仅限于富宝资讯的注册客户内部使用。若需引用或传播本报告内容,请通过联系凯发kf(电话0510-85385850)获取书面授权。任何未经富宝资讯书面授权的使用、传播、复制或违背本报告原意的行为,富宝资讯将保留追究其法律责任的权利。

历史数据查询

: | | |

: | | | |

: | | |

: | | |

: | |

: | | |

: | | | |

旗下网站: | 凯发kf | | | | | | | |

| | | | | | | | |

增值电信业务经营许可证沪b2-20120013 全国免费服务热线: 400-886-0990

富宝资讯凯发kf的版权所有 凯发kf copyright ©1997-2012